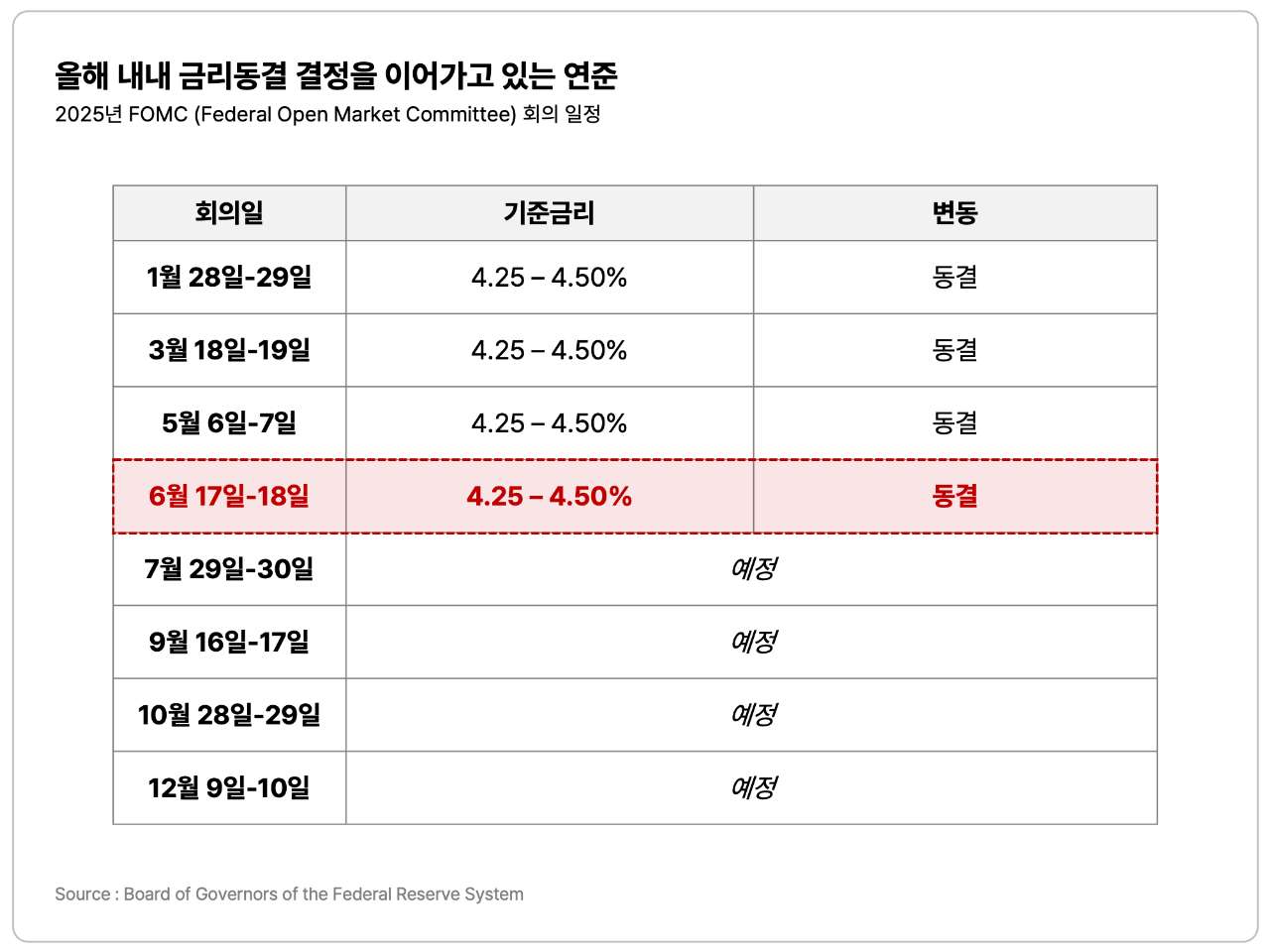

연방준비제도는 6월 17~18일 열린 연방공개시장위원회(FOMC) 회의에서 금리를 현재 수준인 4.25~4.50%로 동결하기로 결정을 내렸습니다. 그동안 연준은 관세정책의 영향이 뚜렷한 데이터로 확인되지 않는 상황에서 ‘관망(Wait and see)’ 기조를 유지해 왔으며, 이번 회의에서도 이러한 신중한 입장을 이어갔습니다. 시장 역시 연준이 기존의 태도를 유지할 것으로 예상했고, 결과는 그러한 기대와 일치했습니다.

여전히 2회 인하 경로는 유지, 그러나 더 복잡해진 내부 의견

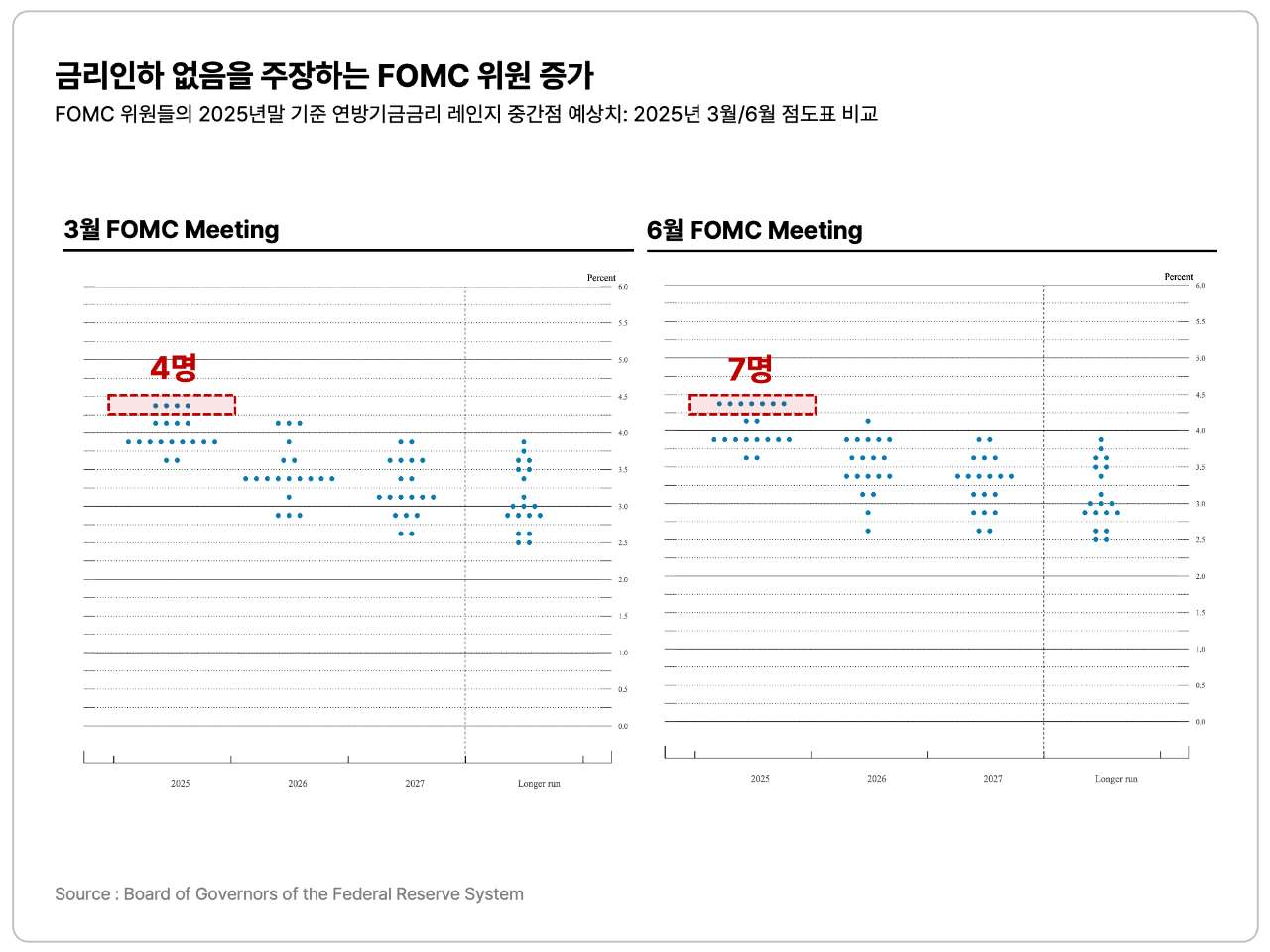

이번 회의에서 발표된 경제전망요약(Summary of Economic Projections)에 따르면, 2025년 말 기준금리 중앙값은 이전 전망치와 같은 3.9%로 유지되었습니다. 통상적인 인하 폭이 25bp임을 고려하면 여전히 2회의 금리 인하 가능성을 열어둔 수치입니다.

그러나 이 수치 이면에서 FOMC 위원들 간의 견해차가 더욱 커졌다는 점에 주목할 필요가 있습니다. 지난 3월 점도표에서 올해 금리 인하가 필요 없다고 본 위원이 4명이었던 반면, 이번에는 7명으로 크게 늘어났습니다.

일부 위원은 여전히 물가 상승 가능성을 우려하며 금리를 당분간 높은 수준에서 유지해야 한다는 입장을 보이고 있으며, 다른 일부는 성장 둔화와 고금리 누적효과를 고려해 조기 인하를 주장하고 있습니다. 이처럼 향후 금리 경로에 대한 의견 차이가 확대된 것은, 연준 내부에서도 경제의 복잡성과 불확실성이 얼마나 큰지를 보여주는 단적인 예라고 할 수 있습니다.

파월 의장은 이와 같은 내부 견해 차이에 대해 “상당히 건전하고 다양한 견해(a pretty healthy diversity of views)”라고 표현하며, 그 어떤 위원도 이러한 금리 경로를 강한 확신을 갖고 제시한 것이 아니라는 것을 강조하였습니다. 특히, '그 누구도 확신하기 어렵다'는 말을 재차 반복하며 점도표에 대한 과도한 관심과 확대 해석을 경계할 것을 당부하였습니다:

- “No one holds these rate paths with a great deal of conviction, and everyone would agree that they're all going to be data dependent.”

- “Remember though, with -- as I mentioned earlier -- with uncertainty as elevated as it is, no one holds these rate paths with a lot of conviction”

- “I think again, people write -- they write down their rate paths and they do not have like a really high conviction that this is exactly what's going to happen over the next two years. No one feels that way about their rate path”

시장은 여전히 2회 인하 기대… 연준은 무엇을 기다리고 있는 것일까?

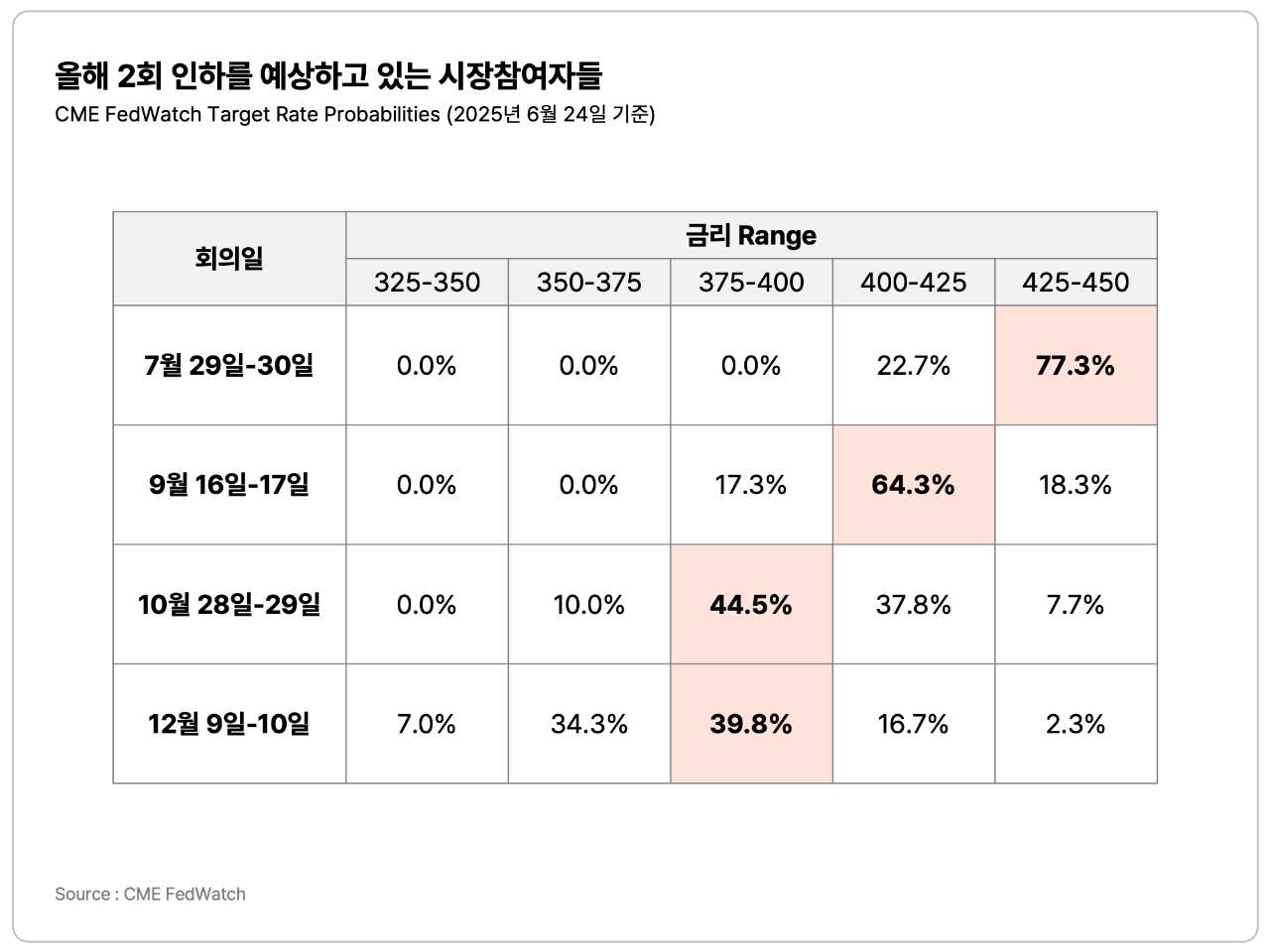

한편 시장 참여자들은 여전히 연내 2번의 금리인하를 예상하고 있습니다. 연방기금금리 선물에 기초한 데이터에 따르면, 9월 인하 확률은 64% 그리고 10월 인하 확률은 45%로 나타나고 있습니다. 시장은 보다 빠른 완화 전환 가능성에 무게를 조금 더 두고 있는 것으로 보입니다.

그렇다면 연준은 무엇을 기다리고 있는 것일까요? 핵심은 관세가 인플레이션에 미치는 파급효과입니다. 파월 의장은 일부 고관세 품목, 특히 전자제품(PC 등)에서 이미 가격 상승 조짐이 나타나고 있음을 언급하며, 관세 전가 비용이 물가에 미치는 영향을 조금이라도 (“a little bit”) 확인한 뒤에 금리 인하 시작할 수 있다는 입장을 분명히 했습니다.

그는 누군가는 관세 비용을 감당해야 한다며 이는 제조업자, 수출입업자, 유통업자, 소비자 모두에게 부담이 갈 수 있다고 덧붙였습니다. 다만 아직 그 파급 범위와 강도는 뚜렷하게 보이지 않고 있습니다. 지금 팔리고 있는 물건들이 관세가 부과되기 이전에 수입된 물건일 수도 있기 때문이며, 생산자가 마진 축소 등으로 일시적 대응을 하고 있기 때문일 수도 있습니다. 연준은 관세로 인한 파급 범위와 강도가 점차 나타날 것으로 보고 있습니다.

연내 2회 인하 가능성은 열려 있지만, ‘데이터’가 중요

이번 FOMC 회의에서 연준은 여전히 정책 전환을 위한 데이터 축적을 기다리고 있음을 확인할 수 있었습니다. 관세로 인한 인플레이션 전개 양상과 이에 따른 경제 지표의 변화가, 파월의 표현대로 조금이나마(“a little bit”) 명확하게 보여야만 인하에 나설 수 있을 것으로 보입니다. 또한 FOMC 내부에서 위원들 간의 의견차가 커졌음에도 불구하고 연말 금리 중앙값은 여전히 2회 인하 경로를 유지하고 있음을 알 수 있었습니다.

결국 향후 금리 방향은 실물경제 데이터가 어떤 흐름을 보이냐에 달려있습니다. 핵심 인플레 지표가 관세 영향에도 불구하고 안정적 흐름을 보일 경우 연준이 9월이나 11월 회의에서 인하에 나설 수 있다는 전망도 여전히 유효합니다.

그러나 반대로, 관세 여파로 물가가 반등하거나 기대인플레이션이 불안정해질 경우, 금리 동결 장기화 또는 인하 지연 가능성도 배제할 수는 없습니다. 연준은 “데이터 중심(data dependent)” 기조 아래 유연한 대응을 지속할 것으로 보이며, 시장 참여자들도 향후 발표될 데이터에 계속 주목해야 할 시점으로 보입니다.