개인연금의 필요성과 중요성에 이어 퇴직연금을 어떻게 관리해야 하는지에 대한 이야기를 해보겠습니다. 특히 개인형IRP를 활용해 퇴직 소득을 연금화해야 하는 이유에 주목했습니다.

과세이연 혜택으로 복리 효과 극대화

회사는 근로자의 근속 기간에 따라 퇴직금 또는 DB(확정급여형)나 DC(확정기여형)의 형태로 퇴직연금을 적립해야 합니다. 이는 법으로 정해진 내용이기도 합니다. 따라서 어떤 제도를 활용해 근로자의 퇴직급여를 쌓아두고 있느냐에 따라 차이는 있지만, 근로자에게는 근속 기간에 비례한 퇴직 소득이 발생합니다. 근로자는 퇴직 시 퇴직 소득을 개인형IRP로 받거나 일시금으로 받아 60일 이내에는 개인형IRP에 입금할 수 있습니다. 이 금액에 대해서는 퇴직 시점에 납부해야 할 ‘퇴직소득세’를 연금 수령 시에 내도록 과세 이연 혜택을 받을 수 있습니다.

예를 들어 퇴직 소득으로 2억원을 받은 퇴직 예정자가 근속연수를 고려해 2,000만 원의 퇴직소득세를 내야 한다고 가정해 보겠습니다. 퇴직 소득을 일시금으로 받을 경우 퇴직소득세를 차감한 1.8억 원을 수령하게 됩니다. 반면 개인형IRP에 받으면 과세이연 혜택에 따라 2억 원을 그대로 수령해 자산 운용을 할 수 있는 것이죠. 즉 내야 할 세금까지 운용 자금으로 활용할 수 있습니다. 퇴직소득세를 미래 시점에 연금으로 수령하며 장기간에 나눠서 납부할 수 있다는 장점도 누리게 됩니다.

개인형IRP에 수령한 퇴직 소득의 경우 자금을 운용해 이자 및 배당소득, 매매차익 등 소득이 발생해도 세금을 납부하지 않습니다. 세전 수익으로 쌓이고 지속적인 운용이 가능한 것이죠. 과세이연 혜택 덕분입니다. 이는 복리효과를 극대화하고, 수익 증가로 인한 건강보험료 납입 금액 변동을 막아줍니다. 과세이연 혜택만 생각해도 퇴직 소득을 개인형IRP로 운용하는 사람과 일시금으로 받은 후 운용하는 사람 간의 성과 차이가 예상됩니다. 시간이 지날수록 격차는 더 크게 벌어질 수밖에 없죠.

퇴직소득세 감면 혜택도 챙기자

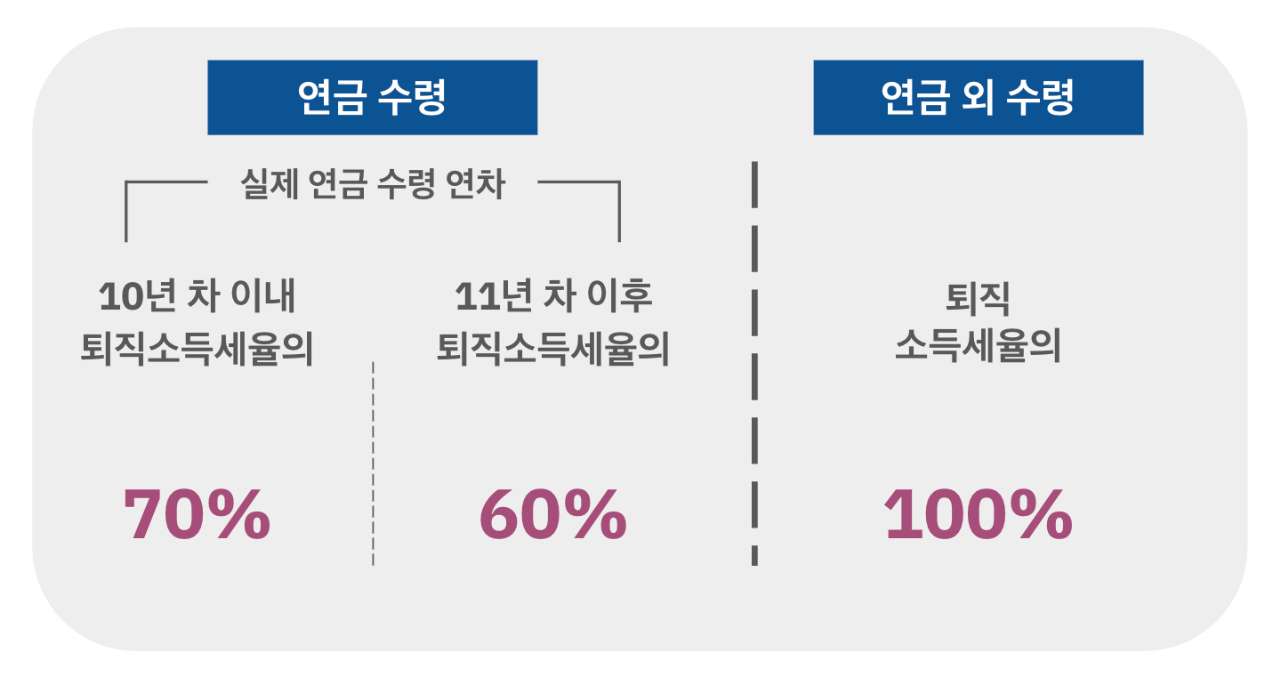

개인형IRP에서 과세이연 혜택을 받으며 운용한 퇴직 연금을 55세 이후 수령할 때 퇴직소득세를 감면해 주는 혜택도 있습니다. 연금수령 10년 차까지는 원래 납부해야 할 퇴직소득세의 30%를 감면해 주고, 11년 차 이후부터는 40%를 감면해 줍니다.

퇴직 급여의 연금 수령과 연금 외 수령 시 적용 세율 ⓒSPI 플랫폼 마케팅팀

연금 수령 방식 중 내가 원하는 대로 횟수나 금액 등을 정할 수 있는 ‘수시 인출 방식’으로 매년 최소 연금 수령액만큼 10년간 인출하고, 11년 차부터 본격적으로 은퇴 생활에 필요한 연금 수령액을 정해 인출하면 퇴직소득세를 최대한 절세할 수 있습니다.

이처럼 과세이연 혜택과 퇴직소득세 감면 혜택만 고려해도 장기간 근속해 쌓은 퇴직 소득을 개인형IRP로 운용하지 않을 이유가 없습니다. 물론 많은 직장인들이 퇴직 시점에 다른 자산과 부채를 고려해 일시 수령을 하곤 합니다. 그러나 퇴직 소득을 수령하기 전 자산과 부채상황을 좀 더 구체적으로 확인하고 계획을 세운다면, 최대한의 세금혜택을 받을 수 있음을 꼭 기억했으면 합니다. 세금으로 잃어버린 돈을 다시 모으기 위해 걸리는 시간과 그 시간 동안 늘리지 못한 자산까지 생각하고 선택했으면 좋겠습니다.