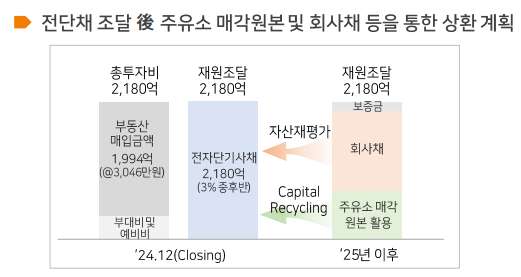

SK리츠가 새해 첫 회사채 발행(2월)에 나섭니다. 조달 규모는 최대 2,800억원 가량인데요. 조달 자금은 1년 전 발행한 채권 만기(490억원)에 대응하고, 연말 SK-C타워 편입 당시 일으켰던 전자단기사채(2,180억원)을 상환할 예정입니다. 모두 지난해 연말 IR(투자설명회)에서 공표했던 시나리오를 그대로 이행하는 셈입니다.

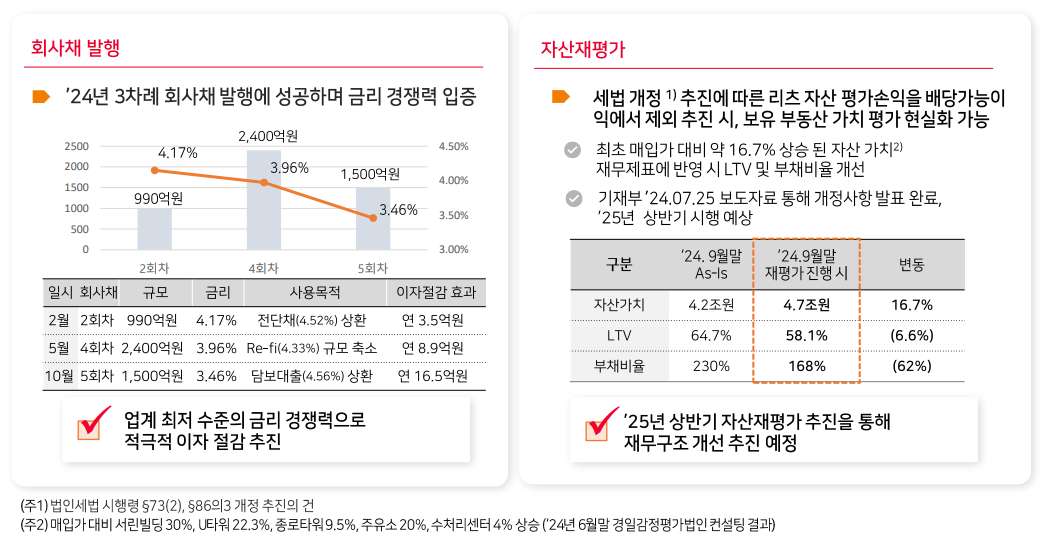

사실 리츠업계에서 SK리츠만큼 회사채를 적극 활용해 이점 극대화하는 곳은 많지 않은데요. SK리츠 입장에선 유일무이한 AA급 신용도 덕분에 금리를 낮출 수 있기 때문에 당연한 수순이기도 합니다. SK리츠는 2022년과 첫 발행에서의 부진을 씻고 이후 완전히 다른 평가를 받았습니다. 지난해 세 차례 발행에서 모두 넘치는 수요를 확보했습니다.

당장 이번 발행을 통해서도 금리 절감을 통한 비용 축소가 이뤄질 전망입니다. 현재 SK리츠의 회사채 민평금리(유통금리)는 3.4% 수준이고, ‘AA-‘ 등급 민평금리는 3.2%대 수준입니다. 일정 부분 건설 및 부동산 섹터의 디스카운트를 반영하고 있죠. 다만 SK리츠가 갚을 회사채 금리는 4%대 초반, 전자단기사채 금리는 3%대 중반을 훌쩍 넘습니다. 현재 계산대로면 회사채 재발행 금리만 80bp 가량 절감될 수 있습니다.

일부에서는 차입이 늘어나는 것에 대한 우려도 나오고 있습니다. 지난해 9월말 기준 이미 LTV가 65%에 달했기 때문인데요. 하지만 정부가 리츠 자산 평가손익을 배당가능이익에서 제외하는 세법 개정을 추진하는 만큼 상승된 가치 평가 시 LTV는 크게 하락할 수 있습니다. 올해 상반기 내 개정안 현실화 시엔 신규 자산편입분의 차입까지 포함해도 LTV가 60% 아래에서 형성될 것으로 예상되고 있습니다.

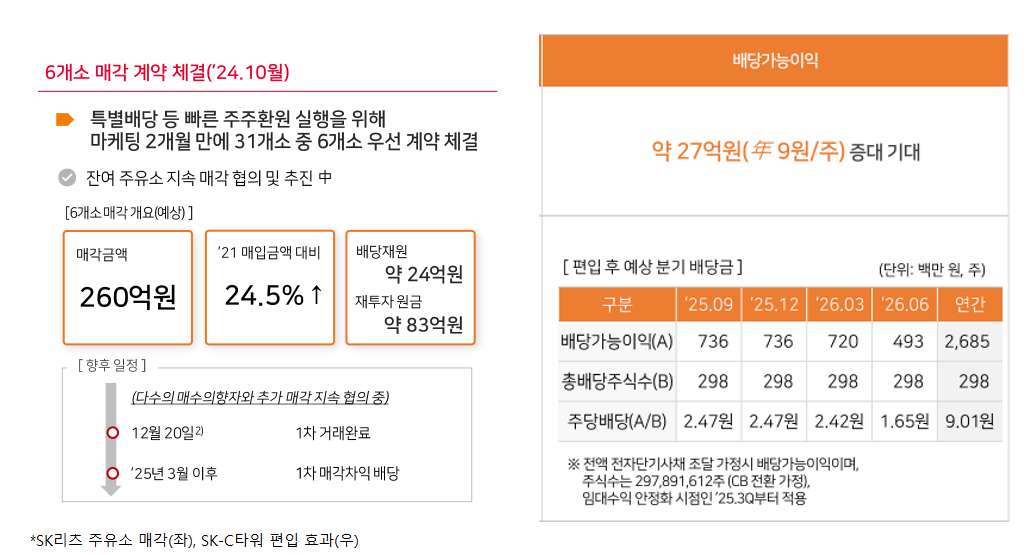

결국 잇단 회사채 발행으로 비용을 줄이는 일은 배당 여력 확보와도 닿아 있는데요. 올해 SK리츠는 이미 특별배당의 재원을 확보하기도 했습니다. 지난해 7월 발표한 31개 주유소 매각 계획 중 일부를 연말 현실화 했고, 올해 들어 더욱 속도를 내고 있습니다. SK-C타워 편입을 통해 수익률 제고도 기대할 수 있을 전망입니다. 회사채 활용을 통한 비용 절감 역시 하나의 축이 되고 있는 셈입니다.